高息股龍頭,開始退潮了

2023年底以來,銀行板塊藉着市場高紅利風格東風逆勢上攻,累計升幅超13%,大幅跑贏主流股指和多數板塊表現。其中,四大行屢次創階段性新高,股份制、城商行們也都升勢喜人。

如今,上市銀行們開始披露2023年成績單,部分龍頭表現不及市場預期,開始證偽此前業績增長穩健的上升邏輯。

光大銀行就是典型代表,A股最近5個交易日大幅下跌9%,H股3日大跌11%,一把吞噬2個月升幅。

此前,市場選擇高紅利板塊抱團,追求的無非就是業績增長穩健、分紅高,在宏觀大市疲弱大背景下進行防禦性配置。

但伴隨着紅利板塊一路上升,現在也到了業績兑現的時候,更應該警惕一下紅利風格大市暴升之後的投資風險了。

01

A股42家上市銀行中,招行是經營優秀的代表性銀行,光大則是經營相對普通的代表性銀行。從這兩家銀行2023年成績單,可以一窺銀行業的整體表現。

2023年,招行營收3391億元,同比下滑1.6%,歸母淨利潤為1466億元,同比增長6.2%。營收系14年來首次負增長,原因是各個業務線均出現了收入下滑,包括淨利息收入和非利息收入均出現了下滑。

營收減少,利潤反而增加,其原因也很簡單,即通過大幅壓減信用減值損失,釋放一些利潤出來。

再看光大銀行,2023年營收1456.9億元,同比下降3.9%。歸母淨利潤407.9億元,同比下降9%。拉長時間看,年度營收負增長並不多見,僅在2009、2017、2022年出現過。歸母利潤出現負增長是2010年上市以來首次。

單季度拆分看,四季度營收同比下滑2.6%,降幅較三季度的-8%明顯收窄。但歸母淨利潤同比大幅下滑62%,環比下滑77%。主要系四季度資產減值損失同比增長67.9%,或源於信用卡、消費貸的資產質量壓力。

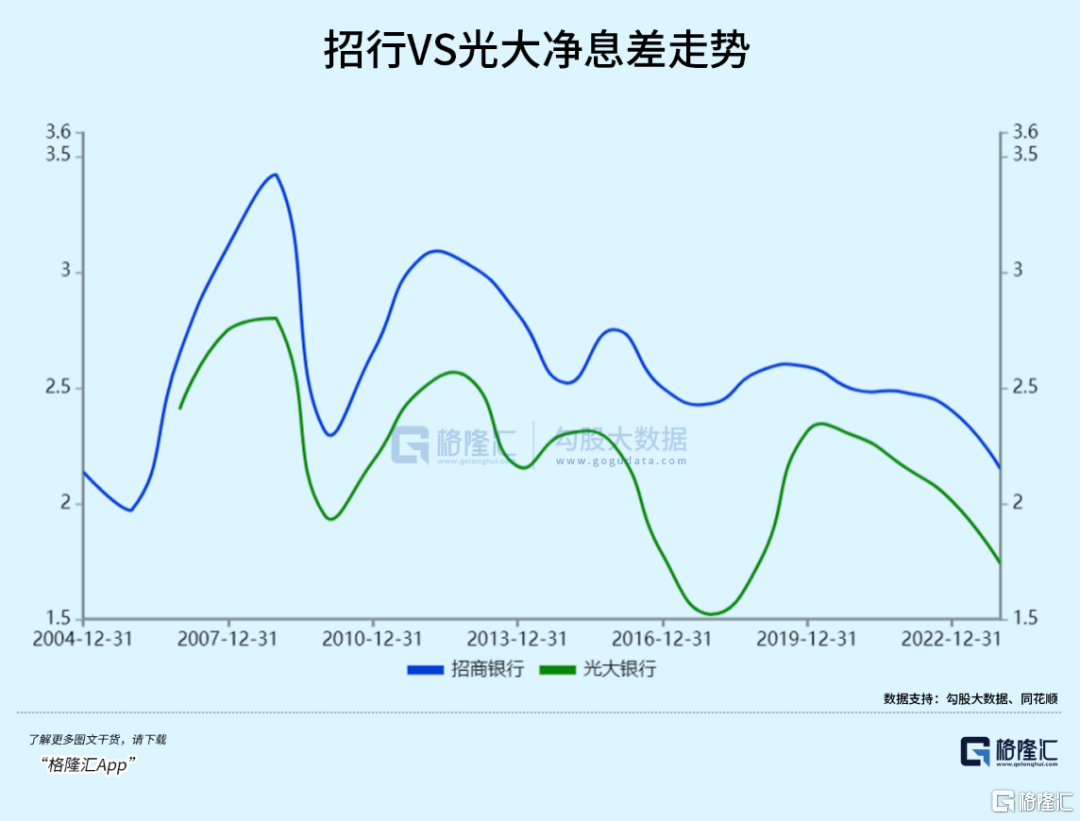

再看淨息差,2023年招行、光大分別為2.15%、1.74%,較2022年大幅下滑25BP、27BP,創下2005年、2017年以來新低。

淨息差是銀行獲利能力最重要的指標之一。該指標大幅下滑,代表着主營信貸業務面臨不小挑戰。資產端,在存量按揭利率調整以及LPR多次調降之下,貸款收益率降幅較大,生息資產收益率錄得較差表現。負債端,存款持續定期化以及同業融資成本上升導致整體負債成本上升。

非利息收入中,兩家銀行淨手續費及佣金收入均出現兩位數的下滑。此外,招行代銷基金、理財、信託均下滑20%左右,而保險收入增長了9.3%。不過,保險從去年三季度開始,定價下調,且新的監管出台,萬能險利率要進一步壓降到3%以下,給銀行的手續費會進一步減少,2024年這塊收入面臨較大挑戰。

不過,其他非利息收入,兩家銀行均同比增長了22%以上,源於中國債券市場牛市,大幅提振了投資收入,對沖了整體非利息收入的表現。

招行的非利息收入已經連續2年下滑,對該行輕資產大財富管理的戰略存在一定的壓力。此前市場給予招行較高的估值溢價,其中原因之一就是看重招行的財富管理,認為可以成為整體業務增長的小引擎。如今,這一預期需要修正。

再來看一下資產質量。不良貸款率,招行為0.95%,光大1.25%,表現相對平穩。不良貸款撥備率,招行為437.7%,同比下降13%。這是招行連續2年下降了,可見經營壓力不小,需要適當通過降低撥備覆蓋率來釋放此前隱藏的利潤。

光大撥備率為181.27%,比2022年下降6.66%。該絕對值位列42家上市A股上市銀行倒數幾位,跟招行表現差距甚大。

從兩家銀行最新財報表現能夠很清晰地反映出銀行業的經營壓力。事實上,從已經披露財報的上市銀行中看,確實沒那麼樂觀。

比如,工行、交行等國有大行利潤同比增長不足1%,農行、中行利潤增長均不足4%,浦發銀行利潤同比更是大幅下滑28.3%。

02

過去2-3年,由於以滬深300為首的大盤成長風格持續回調,市場風險偏好大幅下降,以至於主力資金抱團紅利板塊,逆着大市走出了一波超級行情。

即便逆勢升了這麼多,但整體估值看起來並不高。據數據顯示,中證紅利指數最新PE為6.84倍,處於2018年以來中位數7.15倍下方。最新PB為0.73倍,同樣遠低於2018年以來中位數0.86倍。

基於估值角度看,不少人認為紅利風格板塊還有很大的估值修復空間,對於紅利股未來的行情抱有很高的期待。不過,從銀行披露的業績面來看,我們也需要防範警惕一下其中的投資風險。

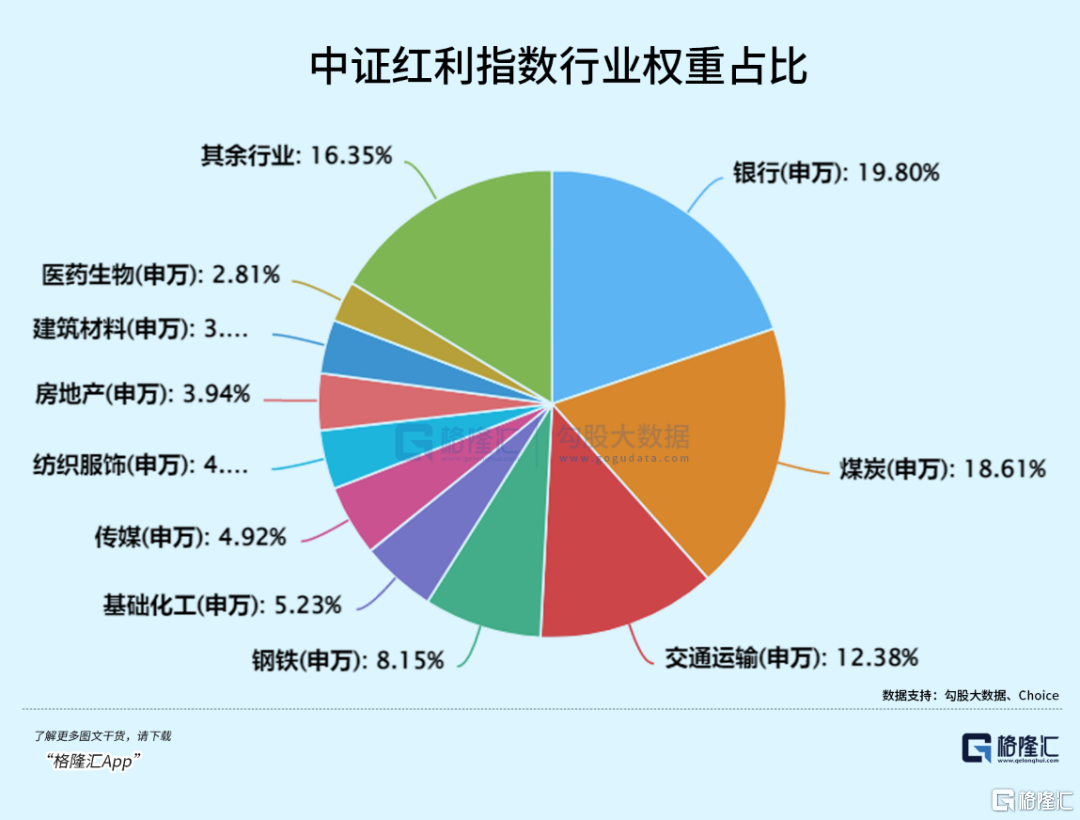

整體看估值倍數,並不能很好反映紅利風格真實情況。從中證紅利行業佈局看,銀行成分股17只,佔總權重的19.8%。其次是煤炭,成分股14只,佔比18.6%。再其次就是交通運輸,佔比12.38%。

銀行權重佔比很高,但2018年以後估值一直處於震盪下行態勢,從最高的1.2倍回落至如今的0.57倍,顯著拉低了紅利指數的估值倍數。

從基本面上來看,市場給予的預期很高,但現實表現可能並沒有那麼樂觀。

首先看銀行,行業未來整體盈利將面臨不小壓力。主營信貸業務方面,信貸規模伴隨經濟增長放緩而放緩,淨息差同樣是持續收窄趨勢。另外,信貸結構也發生了深刻變化,原來信貸佔比高、利差高的優質資產——房地產業務已成為過去式。種種因素導致銀行主營業務增速會趨於下行。被給予厚望的財富管理業務,由於資本市場波動大、代銷渠道費率下降等因素,其實挺難扛起整體業務增長大旗的。

再看煤炭。過去幾年吃到了供給側改革的巨大紅利,煤價中樞往上抬升,盈利能力持續提升。但我們要清晰地認識到,這種紅利並不可以一直持續,因為包括光伏、風電為首的新能源目標就是逐步吃掉傳統能源的市場份額。在可以預見的未來,煤炭將從現在“新興”角色重新迴歸傳統行業角色。

近來,煤炭龍頭潞安環能在10多個交易日中一度閃崩近30%,而此前在短短几年內飆升超400%。據3月23日披露的2023年業績快報,淨利及扣非淨利均同比下降超40%,導致股價連續閃崩。潞安環能的業績表現,再次為市場抱團高息紅利板塊敲響了警鐘。

再看交通運輸。高速公路收費是一門好生意,類似經營水電站,前期投入電站後,後期就是一台源源不斷的印鈔機,基本穩賺不賠。基於其良好的生意模式,高速優質龍頭同樣被市場追捧,不斷創下新高。如今業績披露期,一樣有地雷。

最近5個交易日,浙江滬杭甬累計暴跌16%,其導火索源於剛剛披露的2023年成績單。歸母淨利潤僅同比增長0.87%,且股息分配不及市場預期。據年報顯示,浙江滬杭甬每股派發0.35港元,相較於2022年下滑15%左右。曾經的高股息,如今降低了派息,資本市場自然用腳投票。

不管是光大銀行、潞安環能,還是浙江滬杭甬,其業績表現已經給市場此前強烈的預期降温了。同時,此前升幅最高的煤炭板塊近期已經大幅回撤近10%。

03

經歷了3年市場的毒打,投資者對成長風格的偏好降到了冰點,有些無人問津的味道。而紅利風格卻享受此前成長風格一樣的抱團行情,頗有一種將其視為成長股的狂熱。

以煤炭、電力、銀行為首的大盤價值PE為7.7倍,處於2018年以來估值分位數的48.6%,高於大盤成長分位數的22.2%和小盤成長分位數的42.7%。我們需要防範在宏觀經濟向好和美聯儲降息大背景下,市場風格進行切換的風險。

萬物皆週期。做投資更要相信週期,尊重週期。