短換長,內換外,電解鋁巨頭的優化資本之道

在資本世界,巨頭企業們的成長史,其實也是一部激烈的併購和擴張史。

因為只有如此,它們才能在一次次經濟週期的中及時抓住機遇窗口,實現規模等級的跨越,成為行業存活下來的巨頭。

尤其像銅鋁這種作為工業“糧食”的資源型重資產行業,更是如此。動輒規模幾十億、上百億的併購事件,早就見慣不怪了。

但這樣的資本遊戲,可不是一般人玩得起的。

除非你背後有強大的股東背景或當地資源稟賦,如果你是民營企業玩家,自身必然要有足夠的實力、見識和膽識,而且缺少一個都玩不轉。

實力不夠,你甚至連辦廠開局的資格都沒有。

見識不夠,你看不清國家經濟和資本市場的發展規律,沒有足夠的國際視野,根本做不長久,可能經濟稍微一波動,你就被踢出局了。

膽識不夠,就算你有錢把廠開下來了,但行業賺錢機會來了你都不敢放手去搏,給你機會你都不中用,照樣做不大。在講究規模優勢的行業,做不大,也就意味着做不久。

其實這些技能,就是巨頭企業的基本修養。

在鋁這個行業裏,能存活下來的巨頭,哪個不是深諳其道,然後從無數次激烈競爭廝殺中脱穎而出的?

恰好在近期,國內赫赫有名的電解鋁巨頭中國宏橋的故事,也很好詮釋了什麼叫做巨頭企業的基本修養。

1,流動性考驗?算個啥?

近期,中國宏橋成功發行了一筆為期364天的3億美元的債券,成為唯一一家在境外成功發行美元債的民企。

可別小看了這個事件,這背後可不簡單。

第一,現在的複雜宏觀經濟大環境下,融資難,融資貴,一直都是民營企業的軟肋。

在國內還好一點,只有你有足夠的值錢抵押物和信得過的償債能力,銀行也會巴不得你多貸點。

然而這兩個條件,又有多少民營企業夠得着?

第二,在中資房企信用風險事件沒爆發和國際關係沒那麼緊張的幾年前,海外發債還是比較輕鬆的,只有資質和足夠實力,一般都能發得過。

但現在形勢已經完全變了,難度火箭式上升。

從2020年開始,中資美元債的發行規模從近3千億就斷崖式下降至數百億,而且基本只有金融機構或國企背景的城投公司在發,民企幾乎沒了可能。

但中國宏橋不僅融到了錢,還是在海外通過發債輕鬆融到了3億美金。

這次發債,聯席牽頭經辦人來自瑞銀、渣打、德銀、巴克萊等國際知名投行,認購機構有來自匯豐、貝萊德、施羅德等國際巨頭,它們不僅搶着買,超額認購了7倍,還讓步了利率定價,最終債券利率定價從初始指導價8.25%區間降到了7.75%。

如此多國際機構參與認購和牽頭經辦,可以説中國宏橋享受到的待遇完全是中資地產或其他行業難以比擬的。

一邊是發不出債,一邊是被國際機構搶着買。

其實中國宏橋這這幾年沒少在海外發債,比如在2021年就先後成功發行了兩筆共計8億美元,節奏並沒有受到影響。

這就是實力上的差距。

當然了,資本世界,以利益為先,國際機構熱捧宏橋發債,也是看中了後者多年來一直強勁的信用實力,以及可觀的利率定價。

在它們看來,中國宏橋的發債多年來已經充分證實可靠性,就是高安全性與高收益性兼備的優質資產,不可多得,不搶才怪。

有人説,中國宏橋發美元債的背後,主要還是這兩年短期融資債務到期壓力較大,擔心現金流出現危機。

但其實這樣的擔憂,很大程度是出於對鋁行業和這個公司認識不深導致的認知錯誤。

在鋁這種資源型行業,一個項目動起來,基本就是以億為單位。

行業的巨頭,一個投資項目幾十億都是基操。

所以融資發債,借新還舊,從來都是非常必要的金融工具。

比如當今國內市值最大的鋁產業鏈一哥中國鋁業,它是成長史,其實就是活生生的併購擴張史。

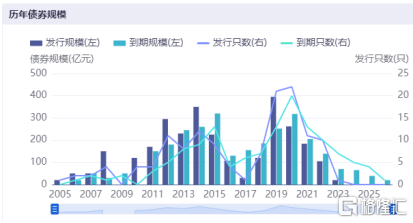

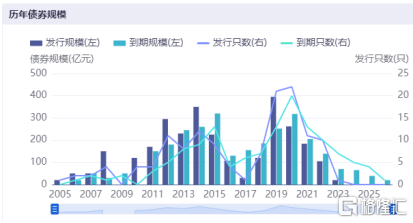

在過去近十年,中國鋁業就沒少搞併購,為了搞上中下游產業鏈一體化整合,動輒就是幾十億的收購。但併購的背後是需要海量現金流支撐的,所以這些年它也在不斷髮債融資,導致大多數時候的債券到期規模大於新發行規模,現金流經常處於比較緊張的狀態。

比如2019年-2022年間,中國鋁業每年要還債大數百億,到期與新發規模差時常有數十億差額,而期間都是比較依賴借款和融資來償還到期債務的。

但也正是這樣的方式,最終也就造就它如今經營層面持續穩健的發展態勢,和在國內外的巨大地位。

榜一大哥都如此,榜二的中國宏橋,出現類似的短期債務壓力,不也正常?

截至2023年底,宏橋的短期負債規模有數百億,確切來説491.18億元,這不假。但它賬上仍有超過317億的現金及現金等價物、有近300億的銀行未使用授信額度,其實完全不用擔心不夠覆蓋短期債務。

更關鍵的是,宏橋本身還有大量可抵押資產隨時向銀行融入更多低成本借款,它也可以繼續從資本市場發債來輔以解決流動性壓力問題。

而且至2023年末,宏橋的資產負債率46.96%,同比下降了1.19個百分點,這樣的資產負債率對比行業,對比榜一大哥中國鋁業約53.3%的負債率,也可以看出還有不少槓桿空間可釋放。

這也是宏橋不擔心短期融資壓力的底氣。

其實能在製造業領域成長為千億營收級別巨頭的,哪家從來不是不斷面對壓力和解決壓力中拼過來?

對宏橋來説,目前短期債務這點壓力,其實可能真不算啥事兒,畢竟以前又不是沒有過。

乘風破浪會有時,人家可能根本就不帶怕的。

2,省錢,也是一門重要修養

當然了,有錢不任性,能省的沒必要浪費,這也是一個企業的基本修養。

畢竟錢不是大風颳來的。

越是家大業大,越是要重視對資本的高效運營。

如何通過合理利用融資渠道、優化資本結構,來更有效使用資金的同時降低資金成本,一直是每一個企業都要學會的必修課。

為什麼有些大企業,捨得每年花幾億、十幾億去請教專業諮詢機構幫忙量身定做經營管理模式?因為人家真的能為它帶來更多倍的降本增效效益。

中國宏橋從一步步收購鋁產業鏈上中下游資產和擴建廠房產能而逐漸成長為全球最具規模的一體化鋁產品巨頭之一,這過程中,就是要不斷地合理有效利用融資的賦能。

同時中國宏橋目前的營收規模也早已突破至千億級,作為資源型重資產企業,階段性對現金流需求規模會極大,那麼合理拓展融資渠道,優化債務結構,就會顯得格外具有必要性。

但凡在一些環節省下一點,省下來的都是一筆鉅款。

這不是亂説的。

在財務管理這方面,正常情況下,中國宏橋包括借款、票據、債券的短期負債在每個財報期都有數百億,如果融資資金利用得當,比如節省1個點的融資成本,那麼就可以直接節省幾個小目標出來,這可是妥妥可提升股東資本回報率的淨利潤呢。

怎麼省?方法其實很多。

比如中國宏橋此次3億美元債券的期限僅為1年,與以往發行的債券明顯不同。

之所以這樣安排,主要是用於境外債務置換。公司在2021年發行的5億美元在將與今年6月8日到期,新發行的債券加上公司自身現金流,可以很好對此覆蓋。

高利率環境下,以短債換長債,可節省大筆的融資費用。

其實憑藉中國宏橋雄厚的信用實力和償債能力,它完全可以發行更多的美元債,只是目前沒有必要。

這是中國宏橋優化資本結構的處理方式之一。

當然了,境外融資這個渠道很有價值,畢竟中國宏橋這些年出海佈局上游,和進口原料都是要花外匯,而且在未來的海外市場潛力巨大,是一塊絕不能放棄的大肥肉。

等到以後美元利率大幅回落了,中國宏橋肯定還是會繼續加大低成本發外債的,甚至在低利率時點轉為大規模髮長債,都是未嘗不可以的事。

現在國內利率水平明顯低於美元,國內發債更有成本優勢,所以宏橋的融資策略更多偏向國內。

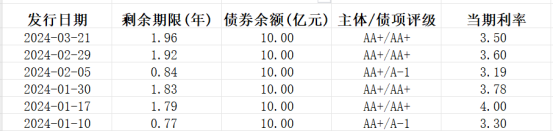

中國宏橋子公司山東宏橋在今年發行了6只新債合計60億元,票面利率分別在3.19-4.0之間,顯著低於國內一般水平,更明顯低於國外債券。

這麼低的利率水平,大概也只有實力非常雄厚的大型企業或國企才能享受得到了。

同時這些債券的期限也普遍在1-2年間,這就是中國宏橋為了在未來國內進一步降低市場利率時方便及時以更低成本的長期債券置換短期債券,實現更大程度降本增效。

(2024年山東宏橋境內發債情況,來源:ifind)

短債換長債,內債換外債,方式置換之間,融資成本就悄然降低,這就是宏橋財務管理的學問。

所以別看中國宏橋看似發債數量挺多,但其實這只是大企業再正常不過的操作,只要有需要和實力跟得上,發再多都是可以理解的。

畢竟能發債,本身就是實力的象徵。

3,膽識決定高度的企業級理解

在過去的20年來,中國的鋁行業相繼出現了4輪明顯的景氣長週期,2003年入世後成為製造業中心帶來的基建潮、2009年金融危機後的新一輪基建潮、2016年後的地產潮,2020年後的全球資本寬鬆潮。

20年,4次大機遇,並不算少,但每一輪的前面都多少面臨很大的宏觀經濟風險和不確定性,導致真正敢於放手去搏的機會窗口並不多。

但每抓住一波,或許就是一次逆天改命,能實現成長跨越的機遇。

其實,機遇向來都是只留有準備的人。欲成大事者,在機遇來臨時就是要大幹快上放手去搏,即使短期出現流動性壓力都毫不退縮。

這樣的企業真的太多。比如榜一大哥中國鋁業過去十幾年的發展,背後固然有着國資背景加持,但自身的抓住景氣週期實現擴張成長也是重要原因。

上文提到中國鋁業在過去十年發債情況就可以看到,它主要也是抓住了2009年後的基建潮和2016年後地產潮(也包括基建),然後大量發債融資進行併購擴張,最終吃到巨大行業紅利的。

中國宏橋也是一樣。

在近十幾年來,它為了打造產業鏈一體化,沒少通過融資去投資幾十億甚至百億規模的項目。

比如早在2012年就敢在印尼聯合投資15億美元開辦年產200萬噸的氧化鋁冶煉廠。可以説是最早一批出海能搞出如此大陣仗的民營製造企業。

也是從次年開始,中國宏橋也加大了融資發債規模,然後不斷上馬新項目,從上游的鋁土礦,到中游冶煉廠,電解廠,到下游的鋁加工、鋁回收,直奔全產業鏈整合佈局。

但這樣做的代價顯然是有的,會導致融資規模不斷上升,甚至有時候面臨短期債務壓力風險。

不過結果無疑也是值得的,它不僅逐漸成長為了全球電解鋁巨頭,甚至在毛利率等核心指標上明顯領先行業水平。

另一方面,近年來國家開啟對鋁行業供給側改革,以前大基建時代通過大量橫向併購實現粗放式擴張的方式已難以為繼。

供給側改革的另一面,是無數弱玩家的退滅和被吞併,但也是巨頭玩家們分食剩餘蛋糕的時候。

行業整合、優勝劣汰,企業內部降本增效、產能優化,都不會停息。

這些動作,都是要花大價錢的。

趁機收購兼併要錢,產能優化配置也要錢。

比如近年來,中國宏橋的資本開支再次不斷增大,就是為了降本增效和響應國家綠色經濟的號召。開始大舉投資雲南綠色鋁創新產業園、輕量化材料基地、渤海科創城產業園等項目。

中國宏橋從2019年開始啟動山東電解鋁產能搬遷計劃,移向水電資源豐富的雲南地區。其中,投入較大的雲南項目,總投資就高達112億元。

如果安於現狀,宏橋也可不必花這些錢,也不至於導致短期現金流出現壓力,但公司的經營利潤會被高昂的生產成本侵蝕,也競爭不過對手。

但如果這錢花了,能實現更可觀的生產成本控制,還能因為產能綠色化、低成本化,在行業競爭中立於不敗之地,對長期來説收益比更加可觀。

更關鍵的是,“碳中和”的新能源時代指引系下,電解鋁產業產能綠色化是必然趨勢,而水利條件優渥的地區位置天然稀缺,開發一塊就少一塊,簡直就是關乎未來競爭的戰略資源。

所以中國宏橋即使頂着現金流壓力,也要大力佈局綠色產能,搶佔先機。

所謂功在當代,利在千秋,認知打開格局,膽識決定高度,這就是它的膽識和理解,也是作為企業超級大佬與市面上浮於財報表面數字的普通人最大的區別。

4,結語

其實很多行業的龍頭玩家競爭到最後,基本上都逃不過走向一體化整合的規律。

為什麼會這樣?就是因為通過整合全產業鏈,可以實現更大的規模化效益和產業鏈協同效益。

尤其是這些年比較出名的光伏產業巨頭,以及像銅鋁這些有色金屬領域的巨頭,更是如此。

但一體化之路,是企業併購擴張之路,也是大量融資發展之路,中國宏橋的這些年一路打拼發展壯大至今,就是一個很好的企業樣本。它通過不斷積極調整經營策略,優化資本和資源結構,不斷讓經營局面變得更好更有競爭力。

所謂橫看成嶺側成峯,有人或許因此可能看到它在短期債務上的壓力,但有人看到的是它在不斷把根系深扎土壤,積極向上生長的衝勁。